日本或成为货币战争牺牲者

发布: 2013-01-18 10:44:04 作者: 毛木子 来源: 腾讯财经

在欧美相继推出新的量化宽松政策之后,日本新任首相安倍晋三推出20万亿日元的大规模经济刺激计划,以克服通缩和压制日元强势。但日本企业竞争力下滑,日元贬值所带来的经济刺激将较为有限,还将带来很多不确定风险让日本在这轮全球货币战争中最先成为牺牲者……

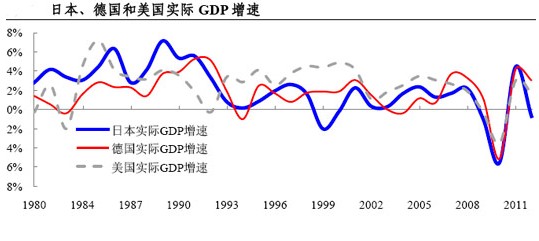

数据来源:CEIC,莫尼塔公司

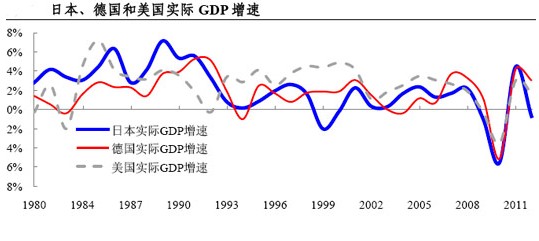

数据来源: 日本财务省,莫尼塔公司

背景:目前日本债台高筑,总债务超过GDP的2倍,而且财政赤字也居高不下,超过GDP的10%。这些数据与欧债高危国家希腊相比,有过之而无不及。日本上个世纪90年代起经济一直处于通货紧缩。其经济实际增长与其他发达国家相比,并没有明显落后。日本通缩和日元升值也在补贴日本居民,对消费起到一定支撑。

安倍的赌局与美国的棋局

自从上世纪90年代起日本就进入了通货紧缩状态,限制了企业投资意愿,导致日本政府成为投资引擎,继而造成日本政府大幅负债。安倍上任后敦促日央行将通胀目标定在2%的强硬姿态和新内阁批准的财政刺激政策都让市场开始嗅到了安倍2.0时代的日本“抗通缩”新政的气息,推动日元进一步贬值。

安倍:抗击通缩 推动日元贬值

安倍晋三领导的自民党自2012年12月掌权之后便迫不及待地推出了自己的经济刺激方案,日本内阁会议1月11日批准了一项总额为20万亿日元(约合1.4万亿人民币)的紧急经济刺激方案,同时宣布要加强与日本央行的合作,共同致力于抗击通货紧缩和支撑经济增长。

这项“日本史上最大规模经济刺激政策”,主要为了抗通缩和压制日元强势。安倍晋三甚至指出,让美元汇率维持在85日元以上。意味着日元将进入一轮贬值通道,安倍上任不到一个月的时间,日元跌幅已超过10%。

由于日本经济严重依赖于出口,因此其宏观经济改善也需要弱势日元,日元贬值将加大日本出口的竞争力。但目前日本债台高筑,总债务超过GDP的2倍,而且财政赤字也居高不下,超过GDP的10%。这些数据与欧债高危国家希腊相比,有过之而无不及。在这样的情况下,不严格自身的财政纪律,仍然跟随美欧搞宽松政策,虽然让安倍得到了选票,却也让日本经济搭载上了赌博式的列车。

美国内战的前车之鉴

新一轮全球货币战争是否有美国的阴谋尚不得而知,但日本紧随美国的宽松政策,其结果却非常危险。在美国南北战争期间,林肯总统领导下的联邦政府需要大量军费,于是采取了印钞票的方法解决,最终美国北部发行了4.5亿美元的钞票。在南部战争期间,北部通胀率以每月10%的速度上升。这样看来,日本想通过货币投放刺激通货紧缩也可以理解。

但当时美国南部的情况却更糟糕。战争期间南部邦联发行了约10亿美元的纸币,是北部的两倍多,物价则飙涨了900多倍,最终南部货币体系完全倒塌。南部邦联不仅输掉了战争,还使得南部诸州成为美国最贫穷的地区,这场胜利不仅仅是军事和政治的胜利,财政手段也发挥重要作用。

如今的日本,到底是像当年美国北部联邦一样成功,还是像南部邦联那样跟随印钞票最终输得精光?

日元升值、贬值都没好结果

数据来源:CEIC,莫尼塔公司

之所以称安倍在“赌”,原因在于日本已经在日元升值和贬值上都遭受过重大损失。而随着经济形势的进一步恶化和政治局势的不断动荡,安倍已经没有更多的选择空间。

日元升值导致“失去的十年”

1985年,日本取代美国成为世界上最大的债权国,日本制造的产品充斥全球。日本资本疯狂扩张的脚步,令美国人惊呼“日本将和平占领美国!”

1985年9月,美国、日本、前联邦德国、法国、英国等五个发达国家财政部长和央行行长在纽约广场饭店举行会议,达成五国联合干预外汇市场,使美元对主要货币有秩序地下调,以解决美国巨额贸易赤字。在美国政府强硬态度的暗示下,美元对日元继续大幅度下跌。“广场协议”揭开了日元急速升值的序幕。虽然让日本的企业竞争力得到大幅提升,促进了日本产业结构调整,但其对日本经济的负面作用更为明显。

“广场协议”签订后的10年间,日元币值上升了50%,对日本以出口为主导的产业产生相当大的影响。为了要达到经济成长的目的,日本政府便以调降利率等宽松的货币政策来维持国内经济的景气。从1986年起,日本的基准利率大幅下降,这使得国内剩余资金大量投入股市及房地产等非生产工具上,从而形成了1990年代著名的日本泡沫经济。这个经济泡沫在1991年破灭之后,日本经济便陷入战后最大的不景气状态,一直持续了十几年。

日元贬值:亚洲金融危机肆虐

日元升值让日本饱受打击,但日元贬值也没有让日本得到好处。1997年爆发的东南亚金融危机使得与之关系密切的日本经济陷入困境。日元汇率从1997年6月底的115日元兑1美元跌至1998年4月初的133日元兑1美元;5、6月间,日元汇率一路下跌,一度接近150日元兑1美元的关口。随着日元的大幅贬值,国际金融形势更加不明朗,亚洲金融危机继续深化。

在这轮金融危机中,日本和其他亚洲国家一样遭受重创,不仅政局动荡导致当时首相桥本龙太郎下台,还让人民财富大幅贬值。欧美国家利用亚洲货币贬值、股市狂泻的时机,纷纷兼并亚洲企业,购买不动产,以其1%的代价轻易获取了百分之几百的财产。

日元过快贬值风险极大

数据来源: 日本财务省,莫尼塔公司

如今日本的情况更为复杂,却正在重蹈上世纪80年代泡沫期间的某些覆辙。目前日本资金成本极低,日本新增企业贷款的平均利率已降至近1%这一史无前例的水平。但与那时不同的是,如今没有人愿意持有日本的地产,东京股市也被投资者抛弃。

在这种情况下,安倍晋三试图通过新的经济刺激让日本经济复苏,一旦失败,日本将陷入更加沉重的债务危机之中;而一旦成功,则会引来其他国家的效仿,全球货币战争就将彻底打响,而日本极有可能成为第一个牺牲者。

通缩对日本并非魔鬼

市场担心日本通缩的几个原因是,通缩限制企业投资意愿,导致政府成为投资引擎,继而造成日本政府大幅负债。日本在上个世纪90年代经历了资产价格泡沫破灭后,经济一直处于通货紧缩状态。其经济实际增长与其他发达国家相比,并没有明显落后。日本通缩和日元升值也在补贴日本居民,对个人消费起到一定支撑。受益于日元的升值,其购买力平价水平也保持着持续性的增长。

日企竞争力下降 日元贬值风险大

但在日本企业竞争力下滑的背景下,日元贬值所带来的经济刺激将较为有限,就业平衡将被打破,国内的消费将受到极大的冲击。

而大规模的货币宽松将会导致资金向虚拟资产流动,例如股市。另外,此前日本国债主要由日本国内机构和居民持有,这形成了一个内部平衡。而在2008年金融危机后,日本国债以安全资产的形式受到海外投资者的追捧,同时持有日本国债还享受着日元升值的收益。

在竞争力下滑和主动贬值的影响下,持有日本国债的回报正在发生变化。因此,日元如果贬值过快,会造成与经济基本面的脱节,进而可能增加不确定风险,包括日本国债遭受抛售,日本宏观经济波动加大等。

结语

超宽松货币政策未必对经济能够起到关键的推动作用,却会为经济埋下极大的隐忧。

部分网友热评 [热帖]在水一方 发表评论:

我国的超发货币都表现在人民身上了,物价上涨,货币贬值,人家老美的超发都表现在国际上了,本国物价上涨不明显,受影响的是有贸易来往的国家,人家高明就在此处。

[热帖]一叶障目 发表评论:

美国就不可能大幅度通胀,美元可以自由兑换,是国际硬通货,几乎大部分的国际贸易都用美金来结算,美元超发,通胀的是全球,不单单是美国。换个通俗易懂的比喻,美国加印钞票可以还中国的债,因为是用美金来赊借的,中国却不能印人民币来还外债,中国要还得通过外汇兑换成美金。中国加印人民币来还债,兑换成美金以后,这些人民币还是在国内流通,必然造成严重通胀,而美国印美金,全世界流通。

yxd 发表评论:

狗屁理论,盲目小看日本鬼子。

冰点 发表评论:

我们国家大量持有美债 美元就贬值 我们转持日债了 小鬼子就印钞 这不是明摆着是针对中国的货币战争嘛

0

顶一下0

踩一下

顶一下0

踩一下

上一篇:英澳超市婴儿奶粉限购2罐:限制中国人海... 下一篇: 《金融时报》“大胆”预言2013

今日新闻头条

我也说两句

已有评论 0 条 查看全部回复