汤臣倍健不甘马首是瞻 未来目标欲锁定安利

发布: 2011-12-27 11:32:10 作者: 未知 来源: 股市动态分析

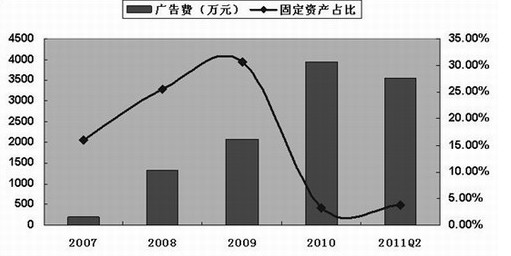

汤臣倍健研报]固定资产占比及广告费用

作为成立仅有6年时间的膳食营养补充剂企业,汤臣倍健(300146)就目前而言是成功的,今年前三季度,公司净利润突破亿元大关,同比增速高达103.18%。

汤臣倍健,我们所要指出的是,在缺乏足够的市场积淀和品牌基础的前提下,汤臣倍健的成功或仅仅停留在表面上,其存续能力令人质疑。我们发现,汤臣倍健已经患上了快公司综合症,其驱动因素主要来自于广告的大面积投放而产生的硬性促销,并希冀利用以代理商为主的轻资产模式快速打开市场。汤臣倍健的基本逻辑在于,以规模的扩大掩盖品牌的不足,但我们认为,汤臣倍健最终或难以绕开高波动性行业的怪圈。

离不开广告

凭借立体式的广告轰炸,洋河股份目前的市值与酒业龙头五粮液相差无几,尽管在品牌价值方面,洋河股份与五粮液不是一个数量级。业内人士表示,广告对于弱势品牌而言至关重要,可在一定程度上弥补品牌的不足,汤臣倍健正是该理念的倡导者。

从2007年开始,汤臣倍健便着力于进行品牌推广,具体包括影视广告、广播广告、网络广告、户外广告等各种形式,推广费用也水涨船高。资料显示,汤臣倍健2007年的推广费用仅为188万元,占当年营业收入的2.82%。而在次年,推广费用迅速增加至1319万元,仅今年上半年,该费用即攀升至3949万元,接近2010年全年的推广费用,签约姚明是其推广费用大幅增加的原因。在宣传方面,汤臣倍健毫不吝啬,也确实取得了一定的效果,公司的毛利率多年来一直维持在60%以上的高位。对于未来的发展,汤臣倍健表示将继续提升公司的产品力和品牌力,其推广费用支出料将继续增加。

其实,以广告作为驱动力的企业并不止于汤臣倍健一家,主营减肥茶和常润茶生产及销售的碧生源每年的广告费用在营业收入中的占比高达30%左右,尽管其业绩表现尚可,但碧生源自登陆港股之初即备受争议,至今股价已跌去近70%,投资者对碧生源的盈利模式及后期发展能力并不认可。

相比于碧生源,汤臣倍健的存续能力并无过人之处,业内人士表示,对于行业潜在容量和成长潜力,汤臣倍健的预估过于乐观。汤臣倍健曾表示,营养产业将是我国具有较多知识产权、较强创造能力和国际竞争优势的“朝阳产业”。但据了解,目前国内膳食营养补充剂数量超过两万个,绝大多数都是无资质补充剂,由此导致行业极为混乱。从市场占比来看,汤臣倍健的部分产品确实具有较高的份额,但却无法与纽崔莱等产品抗衡。因此,汤臣倍健的可持续发展能力并没有如期所描述的那样高。

更为关键的是,营养产业是高度波动的行业,尽管其前景向好,但单一产品的生存周期十分有限,即便是曾经辉煌一时的黄金搭档,亦出现了较为严重的成长瓶颈。汤臣倍健作为营养行业的后起之秀,无论是市场号召力还是品牌张力,均难以与国际巨头相提并论。从目前掌握的资料来看,汤臣倍健并未正确的评估其产品的潜在风险,只是一味的利用广告渲染其成长前景,企图掩盖行业的周期性波动和其品牌的薄弱,显然是有问题的。

轻资产模式是无奈之举

相比于公司近18亿元的资产规模,汤臣倍健的固定资产几乎可以忽略不计,占比不足4%。与此同时,汤臣倍健的终端销售数量超过16000个,是典型的轻资产模式。汤臣倍健轻装上阵,通过撒网的方式完成产品销售,对于尚处于成长初期的公司而言具有重要的意义,但问题是,汤臣倍健采取此种模式实属无奈之举。

轻资产模式的背后实际上对应着传统的非直销渠道,汤臣倍健在渠道的构建方面可谓用心良苦,仅今年上半年就新增3000个营销终端,但绝大多数是代理商渠道。由于汤臣倍健家底并不雄厚,因此在渠道扩张方面,显得异常迫切,公司急于在短时间内迅速将渠道铺设至主要消费区域。对于这种激进的扩张方式,汤臣倍健曾表示,公司的销售渠道固定资产投入少,可依托渠道的客户进行广泛的覆盖,符合当前消费习惯,并认为在相当长的一段时间内,这种非直销渠道仍将是营养行业的主要渠道。不过汤臣倍健曾坦言,该渠道可控性较差,容易遭受终端拦截。

事实上,汤臣倍健并不缺少产品遭终端拦截的案例,羊胎素系列产品曾一度是汤臣倍健的主要收入来源,后因质量问题而遭代理商拦截。但记者也了解到,汤臣倍健受制于弱势品牌,尚无开展大规模品牌连锁的能力,品牌连锁对成本和培育期有一定的要求,汤臣倍健均不具备。资料显示,以全球膳食营养补充剂巨头NBTY为代表的企业主要采取品牌连锁的经营模式,代表了全球营养行业的基本取向。

目前汤臣倍健的终端网点并不算少,如果公司继续扩充营销网点,则汤臣倍健未必能保证对代理商的控制程度。可惜的是,对于营销网点的爆炸式增长,汤臣倍健更多的是从产能的角度予以考虑,公司关心的是产能是否能够满足终端需求,而不是终端渠道是否尚在控制之中。

业内人士认为,随着规模的扩大,汤臣倍健将逐渐显现出线下消费群与品牌定位错配等诸多问题,如果汤臣倍健维持现有规模,则极有可能被后起之秀击败;而如果汤臣倍健一味的扩充渠道,则必然被代理商绑架,对于汤臣倍健而言,这是一个两难选择。从NBTY的角度而言,绝对的规模是占领市场的利器;而从脑黄金等角度而言,产品生命周期又是制约规模的杀手,汤臣倍健并未走出此潜在的困境。

与安利相比是“小儿科”

对于汤臣倍健的后期发展,国信证券曾指出,公司畅销品结构过于单一,终端消化仍有待观察,盈利能力或将下降。此外,国信证券认为汤臣倍健目前的市值相对于国际巨头偏大,未来或存在挤水的可能。

不过,汤臣倍健自始至终都以非直销保健领域的龙头自居,在公开资料中,汤臣倍健均有意无意的提及安利,后者是直销领域的国际巨头,目前在国内营养行业的份额极高。汤臣倍健认为以直销为主的安利与公司不存在直接的碰撞,但事实上,安利的品牌影响力及产品渗透率均远远大于正处于发展时期的汤臣倍健,存在正面的碰撞。分析人士指出,汤臣倍健与安利根本不是一个级别,前者经营模式尚不稳定,产品尚未得到消费市场的最终考验;而后者却积淀深厚,模式相对成熟。

据了解,汤臣倍健未来的目标极有可能是安利,但是汤臣倍健所要面对的市场毕竟不同于安利。对于汤臣倍健而言,其市场主要是国内,汤臣倍健的董事长梁允超曾表示,“公司在未来五年内不考虑国外市场。”而安利则是全球化战略,发达国家是主战场。安利的主要发展路径是资源整合及资源优化,但其对于汤臣倍健而言,外延式扩张才是当前的首要任务,因此短期内,汤臣倍健无法与安利抗衡,甚至在较长的一段时间内,汤臣倍健也不大可能成为安利。从这个意义上来说,汤臣倍健更像是当年的太阳神,只是“火一阵”。

另外,汤臣倍健一直不愿意承认一个事实,即其产品主要是以生活附属品的形式存在的,并非生活必需品,并且由于相关产品的功能和疗效被人为放大,无法排除虚夸的可能性,因此,终端需求难免会受到一定程度的抑制。安利在中国的营销也面临了类似的问题,因此,尽管汤臣倍健在营养领域具备一定的规模,但其议价能力其实并不高,甚至在某种程度上,汤臣倍健还扮演了安利的“跟班”,即尾随安利跟风涨价。

虽然营养行业秩序亟需整肃,但汤臣倍健并不具备领头羊的作用,如何有效的摆脱“大力丸”的尴尬身份,则是汤臣倍健管理层所要思索的问题。